S koncem ledna je tu sezóna finančních výsledků za čtvrtý kvartál, a tím i celý rok 2021. Ty má jako první vydané Intel a je to zajímavé čtení. Částečně by už měly být i indikátorem, jak se Intelu daří s procesory Alder Lake, které jsou prvním okamžikem, kdy se Intelu podařilo získat paritu nebo vedení proti AMD po letech, kdy technologicky zaostával. Pozoruhodné je, že tržby jsou teď rekordní, ale zisky a marže jdou opačným směrem, takže v jistém smyslu Intel vlastně dost oslabuje, byť to může být přechodný jev.

Tržby rekordní, ale zisk je o dost menší, než v minulosti

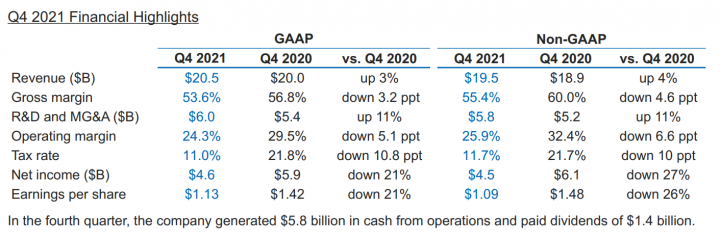

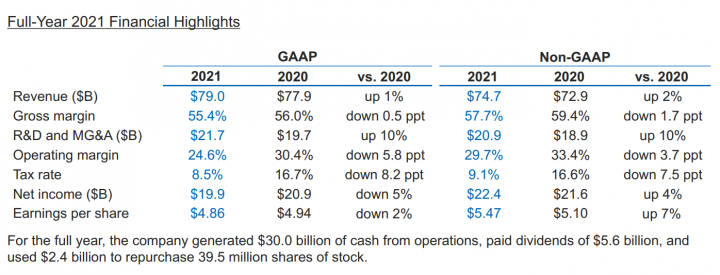

Pro zasazení do kontextu: v minulém čtvrtletí, kdy měl Intel tržby 19,192 miliardy dolarů (a bez výroby NAND a SSD, které prodává Hynixu, 18,333 miliardy), stanovil na nyní skončený čtvrtý kvartál prognózu 19,2 miliardy dolarů plus minus půl miliardy. Tyto prognózy Intel téměř vždy o cca o miliardu a víc překročí, a to se skutečně stalo. Reálné tržby dosáhly 20,528 miliardy dolarů počítáno standardní GAAP metodikou. Jde o nárůst o 2,8 % proti Q4 2020 (19,978 miliardy), ale proti Q4 2019, kdy byl Intel na 20,209 miliardách, už jen o 1,6 %.

Z toho měl Intel čistý zisk 4,623 miliardy dolarů (1,13 dolaru na akcii), což je velké číslo, ale zisk je i tak nižší, než v minulosti. Proti 5,857 miliardám v Q4 2020 zaznamenává Intel pokles o 21,1 %. A v před dvěma lety v Q4 2019 měl dokonce 6,905 miliardy, proti tomu je to dnes horší dokonce o 33 %.

Marže Intelu a AMD se pomalu přibližují, 10nm/7nm proces je větší finanční zátěž

Intelu tedy klesá ziskovost, a to kvůli horším maržím na 10nm procesorech (a těch vyráběných procesem Intel 7, který byl dřív také označován jako 10nm ESF). Jejich výroba vyjde dráž, než těch 14nm. Před dvěma lety měl hrubou marži 58,8 %, před rokem 56,8 % a teď v Q4 2021 byla „jen“ 53,6 % – pořád lepší, než má AMD, ale dříve dramatický rozdíl mezi oběma konkurenty se už dost zmenšil. Roli v tom asi mohou hrát i konkurenční tlaky ze strany AMD, byť asi teď dost limitované tím, že je všech čipů nedostatek a tak asi Intel prodá vše, co vyrobí, aniž by musel snižovat ceny. Obecně špatná situace na trhu je pro Intel patrně finančně přínosná.

Intel uvádí i tzv. non-GAAP výsledky, které neobsahují divizi pamětí NAND a SSD prodávanou Hynixu. Tržby by bez ní byly jen 19,532 miliardy, ale bylo by to s vyšší hrubou marží (55,4 %), jelikož výroba NAND je méně zisková než průměr Intelu. Byl by to 3,5% meziroční nárůst tržeb. Čistý zisk společnosti tím proto až tak neutrpí, byl by 4,451 miliardy (o 26,9 % proti výsledkům v Q4 2020, také bez NAND/SSD).

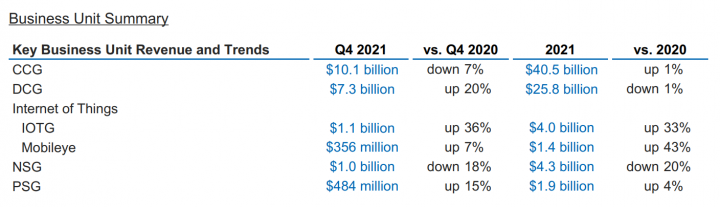

Divize: PC dolů

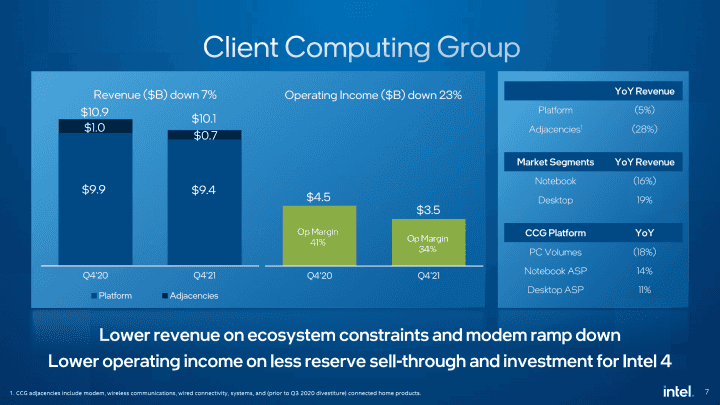

Zajímavý obrázek maluje to, jak se dařilo jednotlivým divizím. Méně než polovinu tržeb tvořila Client Computing Group, tedy víceméně divize PC, s tržbami 10,133 miliardy dolarů. Pohoršila si celkem výrazně proti Q4 2020 (tržby o 7 % nižší, před rokem byly 10,939 miliardy). Procesory a čipsety klesly o 5 % co do tržeb, další přidružené produkty jako modemy (které Intel dříve dodával Applu), WiFi, Ethernet a NUCy klesly dokonce o 28 %. Provozní marže této divize klesla meziročně z 4,5 miliardy $ (Q4 2020) na 3,5 miliardy $.

Intel mimochodem uvádí, že mu klesly počty prodaných procesorů o 18 %. Udělal to ale to trh notebooků, který klesl o 16 %, zatímco desktopy stouply meziročně o 19 %. Toto by tedy mohlo opravdu ukazovat na úspěch nově vydaných desktopových procesorů Alder Lake. Nicméně Intel si i pokles prodejů notebookových CPU to vynahradil vyššími cenami, průměrná prodejní cena stoupla u notebookových o 14 % a u desktopových o 11 %. Tyto změny v charakteru prodávaných produktů asi souvisí s tím, kolik se zrovna prodává nejlevnějších procesorů pro Chromebooky, takže v nich jsou asi teď v korona a čipových krizích velké nepravidelnosti. Roli v poklesu prodejů notebookových CPU by měl mít přechod Applu na vlastnoruční procesory ARM, protože nějaká znatelná procenta (budou to jednotky procent) na objemu prodeje Intelu bezesporu počítače Apple tvořily.

Servery: Intel prý prodá víc za měsíc, než všechna konkurence za celý rok

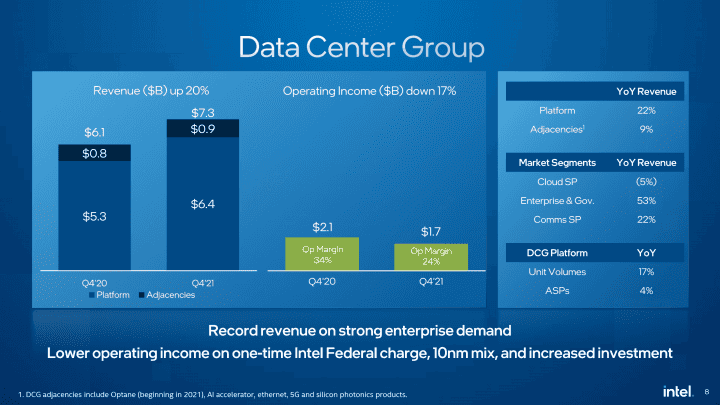

Ale naopak serverová divize si o dost polepšila: z 6,088 miliardy v Q4 2020 měla nyní tržby 7,306 miliardy dolarů, což je zlepšení o 20 %. I zde se ale zhoršila provozní marže, z 2,1 na 1,7 miliardy $. Počty prodaných CPU šly nahoru o 17 % a průměrné ceny o 4 % v meziročním srovnání, takže to znamená, že se výrazně zvýšily výrobní náklady. To je tedy opět vliv dlouho odkládaného (nedobrovolně) přechodu na 10nm výrobní proces, který nastal s prakticky tříletým zpožděním až v roce 2021 s Xeony Ice Lake alias Xeony „Scalable 3. generace“.

Intel jinak uvádí, že v prosinci prodal větší počet Xeonů, než konkurenti serverových CPU dohromady za celý rok. Jak moc relevantní/konzistentní toto srovnání je, těžko říct. Intelu v něm pravděpodobně pomáhají započítané čipy pro NAS a podobnou infrastrukturu, zatímco konkurenti asi často obhospodařují jen čisté servery (toto aspoň obvykle o tržních podílech říká AMD). O tržbách a ziscích by toto ohromující srovnání dost možná už neplatilo.

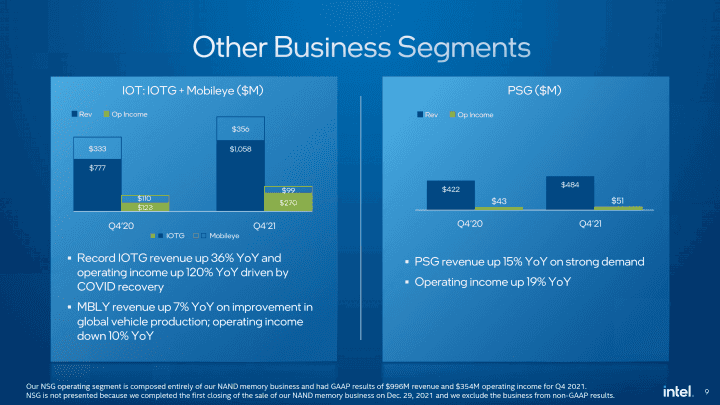

Další divize měly nárůst tržeb: divize IOTG (tedy také embedded) měla tržby 1,058 miliardy (nárůst o 36 %), dále Mobileye 356 milionů (+7 %). Divize FPGA (Altera) měla tržby 484 milionů (+15 %, ovšem zde je to jen taková oscilace, divize se stále pohybuje někde mezi 450–500 miliony za kvartál, aniž by dlouhodobě rostla). Jen výroba NAND a SSD ještě klesla z 1,208 miliardy před rokem na 996 milionů (-17,5 %). Patrně kvůli tomu, jak teď NAND zlevňuje, její cena totiž prochází velkými cyklickými výkyvy.

Intel podotýká, že v Q4 2021 měly tři divize dosud rekordní tržby: datacentrová/serverová, IOTG a Mobileye.

Celý rok 2021 byl pro Intel nejlepší v historii

Zda by tomu tak bylo i bez krize na trhu, která vyhnala ceny čipů výš, se už nikdy nedozvíme, ale rok 2021 byl pro Intel ten dosud v historii nejlepší, pokud jde o tržby. Firma měla tržby 79,024 miliardy $, takže si proti roku 2020 polepšila o 1,5 %. Ale zisk jí klesl – v roce 2020 byl čistý zisk 20,899 milionů (4,94 dolaru na akcii), v roce 2021 nakonec dosáhl „jen“ 19,868 miliardy (4,86 dolaru na akcii).

Zda lze říct, že proti některým konkurentům, jako je zejména Nvidia, ale i AMD (které od roku 2017 roste, byť začínalo z mála), Intel relativně stagnuje. Jinde v polovodičovém průmyslu totiž firmy stoupají o desítky procent ročně. Intel plánuje expanzi rozšířením výrobních kapacit a rozjetím foundry byznysu, zatímco současně chce získat zpět náskok nebo aspoň technologickou paritu v technologii, kterou ztratil (lídrem je už pár let TSMC). Je tedy možné, že se díky tomu firma v příštích několika letech odpíchne k ambicióznějšímu růstu. Ale to vše bude záležet na tom, zda se plány podaří převést v realitu. A konkurence, jež také nestojí na místě, zároveň také neposkočí do předu o stejný (nebo větší) rozdíl.

Nižší marže mohou být paradoxně pozitivní trend

Na druhou stranu, snižující se marže a zisky nemusí být vlastně problém, protože souvisí s tím, že doteď firma až příliš profitovala z výroby starým, ale levným 14nm procesem. To přinášelo krátkodobé zisky, ale také technologické znehodnocení produktů, značky a konkurenční pozice.

Nyní to jde opačným směrem, do výrobních nákladů směřují větší peníze, ale díky tomu budou produkty technologicky lepší. Ač se tedy při pohledu na finance mohou hodnotitelům toto v potaz neberoucím dělat vrásky, přesně toto může být dlouhodobě strategicky naopak správný trend (a předchozí vyšší zisky byly pro budoucnost nezdravé).

Prognóza na Q1 2022. Bude mít AMD vyšší marži?

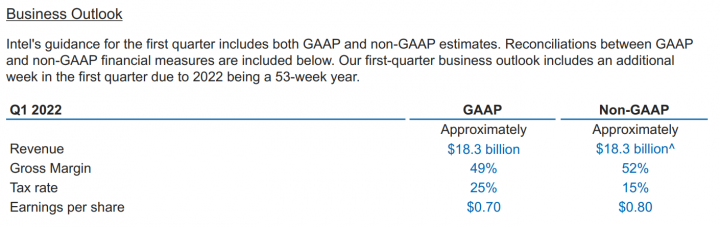

Ve finančních výsledcích zatím Intel tak daleké prognózy neuvádí (i když prý v dlouhodobějším horizontu očekává, že se trend snižující se marže zase obrátí směrem nahoru). Máme ale výhled na probíhající první kvartál roku 2022.

V prvním čtvrtletí mají tržby být 18,3 miliardy plus minus 500 milionů. Toto je číslo pro GAAP i non-GAAP výsledky, takže už je to asi bez NAND a tudíž musíme srovnávat s non-GAAP výsledky. Pokud uvážíme, že tržby budou zase nejméně o miliardu vyšší, než výhled, tak by Intel měl meziročně mít o dost lepší výsledek než v Q1 2021 (tehdy non-GAAP 18,6 miliardy $). Je nicméně dobré vzít na vědomí, že rok 2022 bude mít účetně 53 týdnů a onen týden navíc si vybralo právě první čtvrtletí, což samo jeho výsledky zlepší proti prvním kvartálům, které by tento bonus neměly.

Marže má opět být horší, zatímco před rokem byla non-GAAP na úrovni 58,4 %, teď Intel očekává 52 %. Ve standardním účetnictví ale jen 49 %, asi tedy přijdou nějaké jednorázové nebo transformační náklady navíc, které v non-GAAP účetnictví nejsou zohledněné). Jestli tato předpověď „vyjde“, mohl by už skutečně nastat moment, kdy bude mít AMD skoro stejnou marži jak Intel, nebo by se třeba mohlo dostat i těsně nad. Nicméně toto může být chvilkový výkyv, který nastane jenom tomto jednom kvartálu.

Zdroj: Intel