Téměř od vydání prvních procesorů Ryzen někteří fandové AMD očekávají, že konkurenční Intel bude jejich nástupem a postupným získáváním tržního podílu oslaben. Podobně s jeho vleklými problémy ve vývoji výrobních procesů, kde prošustroval výrazný náskok, který v minulosti měl. Jenže navzdory tomu jako by na firmě dlouho nebylo nic znát.

Teď však možná odkládaný vliv negativních faktorů přece jen dorazil. Poslední finanční výsledky za Q3 2020 totiž začínají nabírat ne úplně růžové odstíny. Otázka ovšem je, zda za to může AMD nebo si mohou blahopřát spíš fanoušci ARMu. Možná by nakonec totiž mohlo jít čistě o projev celkové ekonomické situace a koronaviru.

Výsledky za Q3 přinášejí nejméně příznivou prognózu za dlouhou dobu

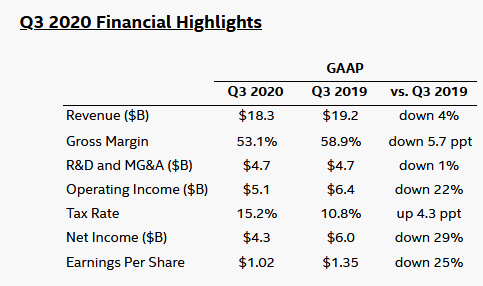

Že možná krasojízda končí, ilustruje asi dobře jedna věc. Při vydání výsledků za druhý kvartál vyslovil Intel prognózu, že v Q3 dosáhne tržeb 18,2 miliardy $. To by nebylo nic moc (5% meziroční pokles), ale byla tu jedna věc: Intel v poslední době typicky tyto prognózy vždy překročil o nějakou miliardu a čekali jsme, že to tak bude i teď. Ovšem nestalo se. Intel teď oznámil finanční výsledky za Q3 2020 a tržby byly „jen“ 18,333 miliardy. Plán byl sice pořád předstižen, ale většina investorů a analytiků nejspíš opět čekala překonání třeba o miliardu. Tržby s tímto výsledkem klesly o 4 % proti loňskému Q3 2019.

Ačkoliv zde mluvíme v negativním duchu, Intel byl samozřejmě stále výrazně ziskový. Čistý zisk dosáhl 4,276 miliardy dolarů (1,02 dolaru na jednu akcii), což je však o 29 % horší než před rokem. Intelu totiž dost klesla marže, na „jen“ 53,1 % proti 58,9 % v Q3 2019. Mimo jiného za tím je i nástup 10nm procesorů, na těch má být i v roce 2021 nižší marže, než na 14nm. Také se ovšem zvýšila daňová sazba na 15,3 %, takže dílem jde nižší zisk i za tímto. V prognóze přitom byla očekávána hrubá marže 57 %, což ukazuje, že se během kvartálu byznys vyvíjel hůř, než Intel čekal.

Jednotlivé divize: propad v serverech, růst v noteboocích

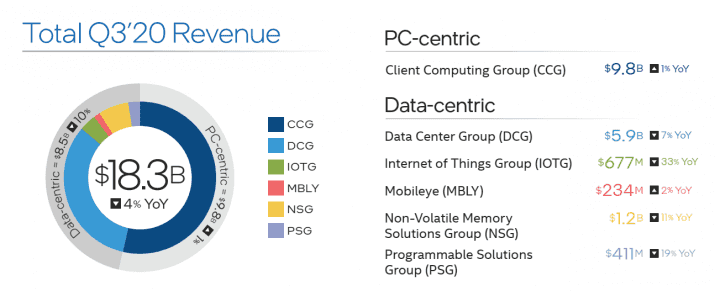

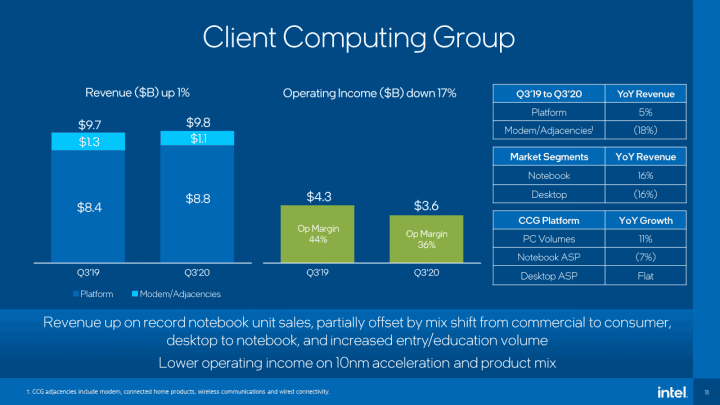

Jde ovšem o to, proč a kde se tržby snížily. Zde Intel paradoxně zradil jeho „datacentrický“ byznys, na který v poslední době klade důraz, a naopak ho zachraňují PC. Klientská divize měla tržby 8,762 miliardy, takže dokonce má o 1 % lepší tržby v meziročním srovnání s loňským třetím čtvrtletím. Tržby procesorů byly lepší o 5 %, ale hlavně zásluhou notebooků, které stouply o 16 %.

Toto snad mělo být díky tomu, že se Intelu povedlo navýšit výrobu, firmy podle svých slov byla schopná teď dostat zpět prodeje, které jí dřív ucházely kvůli tomu, že nestíhala vyrábět. Poptávka po noteboocích je silná kvůli koronavirovým karanténám a práci z domova, což Intelu pomáhá.

A naštěstí pro Intel tvoří notebooky větší část trhu PC než desktopy, které zase o 16 % klesly. Podle Intelu se průměrná cena notebookových CPU jinak snížila o 7 % (což je nové, doteď se Intelu spíše dařilo ji zvyšovat; v desktopu ceny zůstaly stejné), zatímco počet prodaných kusů v oblasti PC šel nahoru o 11 %. Intelu se o 18 % (z 1,33 na 1,085 miliardy $) snížily prodeje „ostatních“ produktů, v čemž jsou započítané modemy.

Finanční výsledky Intelu za Q3 2020 - divize PC procesorů a klientských produktů, modemů (Zdroj: Intel)

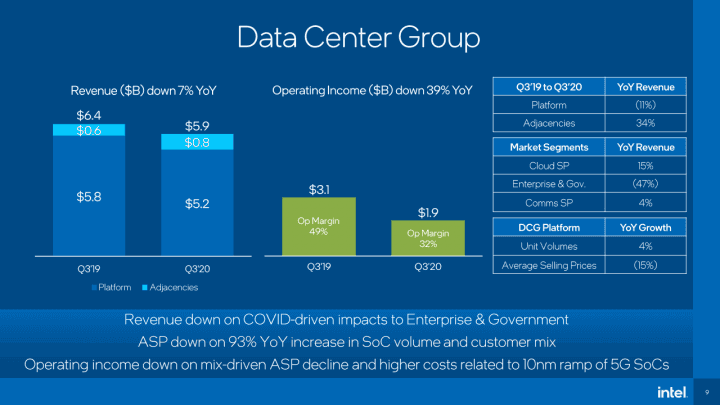

Finanční výsledky Intelu za Q3 2020 - divize PC procesorů a klientských produktů, modemů (Zdroj: Intel)V ostatních oblastech je to už pokles, až na jednu výjimku. Datacentrová divize serverů klesla o 7 % ve srovnání s Q3 2019. Tehdy měla tržbu 6,383 miliardy, nyní 5,905 miliardy. Samotné procesory klesly ještě víc, o 11 % z 5,819 na 5,151 miliardy $, ale kompenzoval to nárůst dalších doplňkových produktů z 564 na 754 milionů $, to je o 34 %. Podle Intelu pořád stoupaly prodeje cloudovým provozovatelům (+15%) a pro telekomunikační infrastrukturu (+4 %), ale tržby serverových CPU prodaných firmám a státním úřadům šly dolů o 47 %. Podle Intelu hlavně zřejmě kvůli pandemii COVIDu. Naneštěstí pro Intel tito zákazníci jsou jedni z nejlukrativnějších, zatímco obří cloudoví hráči typu Amazon/Google si díky svému postavení na Intelu vymáhají mnohem nižší ceny.

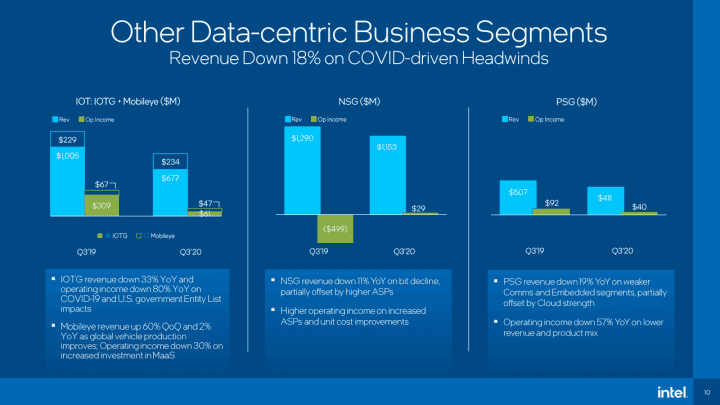

Divize Internet of Things (pod což patří tradiční embedded produkty) spadla z 1,234 miliardy $ na 911 milionů, jen její automobilní část Mobileye mírně stoupla z 229 na 234 milionů (zbytek klesl o 33 % z 1,005 miliardy na 677 milionů $). Divize nevolatilních pamětí měla meziročně o 11 % horší tržby, 1,153 miliard $ proti 1,29 miliardy $ v Q3 2019 (ale zachovala si mírný zisk 29 milionů $). Divize FPGA klesla o 19 % na 411 milionů $ proti 507 milionům v Q3 2019.

Finanční výsledky Intelu za Q3 2020 - divize IoT, divize pamětí NAND a 3D XPoint a divize FPGA (Zdroj: Intel)

Finanční výsledky Intelu za Q3 2020 - divize IoT, divize pamětí NAND a 3D XPoint a divize FPGA (Zdroj: Intel)Výhled na další období je negativní

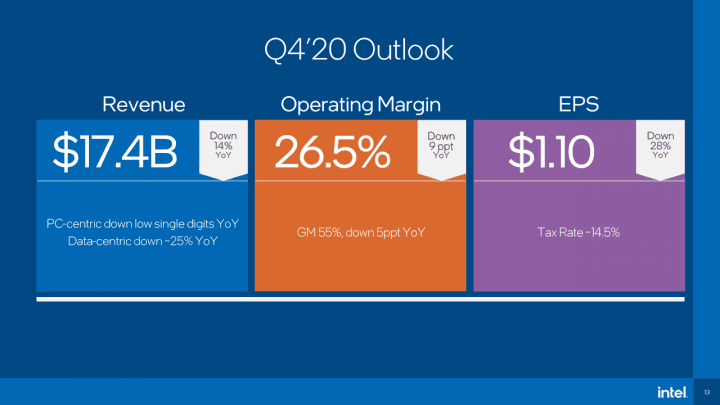

Snížené marže a tržby překračující odhad firmy „jen“ o 133 milionů místo o miliardu ale asi nebyly jediná věc, co analytiky a trhy vystrašila. Také odhad tržeb na zbývající čtvrtý kvartál roku je totiž relativně nízký – totiž nízký na dosavadní poměry Intelu – ačkoliv Q4 by mělo normálně být kvartálem hojnosti.

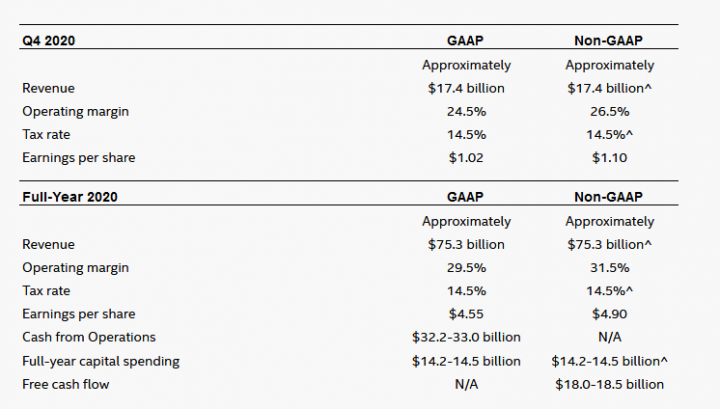

Na Q4 Intel očekává 17,4 miliardy tržeb, což by bylo o 13,9 % horší než tržby ve výši 20,209 miliardy dolarů, které měl loni v Q4 2019. Tehdy šlo o absolutní rekord firmy. V Q4 2020 má být hrubá marže okolo 55 % (meziročně horší o 5 procentních bodů, ale lepší než v Q3). Čistý zisk má být okolo 1,10 dolarů na akcii, takže firma pořád bude silně v černých číslech, nějakými 4,5 miliardami dolarů zisku.

Za celý rok očekává Intel 75,3 miliardy tržeb a čistý zisk okolo 4,9 dolaru na jednu akcii. Tržby tedy pořád proti roku 2019 celkově narostou (o 4,6 % nebo víc, pokud Intel prognózu překoná), ale bude to zásluhou silné první poloviny roku a navzdory současnému slábnutí. Zhoršení se tak skutečně může projevit až v příštím roce. Mimochodem, tento celoroční výsledek je pořád lepší, než co Intel opatrně očekával v lednu (tehdy plánoval jen 73,5 miliardy $).

Intel v Q4 2020 očekává, že klientská divize (PC procesory a podobně) bude mít zhoršené výsledky – o 5 % nižší než v Q4 2019. Ale nejhrozivěji pro něj vypadá výhled v datacentrové divizi. Tam očekává 25% propad tržeb proti Q4 2019 – to by mělo být asi na 5,4 miliardy $, protože v Q4 2019 měla divize masivní výsledek 7,2 miliardy $. Ačkoliv je tedy třeba pamatovat, že jde o srovnání s výsledkem, který byl loni mimořádný, pořád je čtvrtinový propad v prodejích (přesněji tržbách) procesorů Xeon a s nimi souvisejících produktů hodně zásadní věc, protože pro Intel je toto snad nejvýnosnější byznys.

Horší časy a dopad konkurence za dveřmi?

Toto by pro Intel mohlo znamenat chudší budoucnost, pokud by takový trend propadu proti minulým tučným letům vytrval. Ovšem to zatím není tak jisté. Je klidně možné, že tento výpadek tržeb Intelu v serverech se vůbec nepřelije k AMD a/nebo k procesorům ARM. Pokud je pravda, že jde hlavně o důsledek COVIDu, mezinárodní situace (napětí Čína-USA) a ekonomiky, pak mohou být konkurenti poškozeni stejně nebo hůř a Intelu se zase vysoké prodeje mohou vrátit, jen co se svět a ekonomika trochu vzpamatují. Například až bude někdy v příštím roce dostupná nějaká vakcína proti COVIDu.

Zatím tedy není zdaleka jasné, že Intel nastávají těžké časy. Ale je asi možné, že problémy se 7nm procesem by se spolu s posilující konkurencí mohly spojit v něco, co už Intelu natropí jisté škody, pokud výrobci ARM procesorů a AMD dokáží zaváhání Intelu využít.

Myslíte si, že se byznys Intelu letos překlopil do propadu?

Opět pád akcií

Akcie skutečně potvrzovaly, že výsledky byly přijaty spíše s obavami. Druhého dne ztrácely 10,58 % ceny – klesly z 53,90 $ na 48,20 $. De facto tak ztratily všechny optimistické zisky nashromážděné za poslední tři měsíce, od vyhlášení výsledků za Q2 a oznámení zpoždění 7nm procesu, kdy akcie také spadly z 61 $ na 48 $.

Tip: Intel končí s NAND a SSD, výrobu prodá Hynixu za 9 miliard $. Nechá si jen 3D XPoint

Možná i tyto horší výsledky očekávané do budoucna vysvětlují, co přimělo Intel nyní prodat divizi pamětí NAND Flash, která je poměrně málo zisková, stejně jako výrobu SSD. Intel si ponechá jen vývoj a výrobu pamětí 3D XPoint (nebo je bude kupovat od Micronu) a na nich založených pamětí Optane a prostředky investované do „nestrategického“ byznysu kolem NAND Flash a SSD přesune do perspektivnějších oblastí svého podnikání.

Zdroje: Intel (1, 2), The Motley Fool