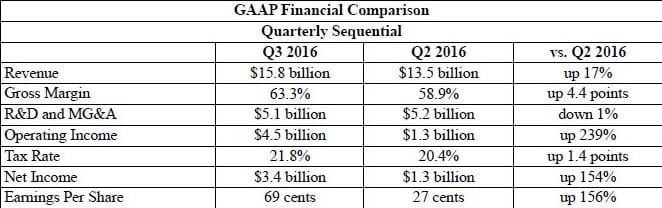

Pokud se vrátíme do července, tak za

druhé čtvrtletí vykázal

Intel tržby 13,5 miliardy dolarů (v souladu s očekáváním)

a vydal prognózu, že v třetím čtvrtletí se obrat

zvedne na plus minus 14,9 miliardy. Tento „plán“ tu schválně

vypichuji, protože Intelu se jej podařilo docela výrazně předčit.

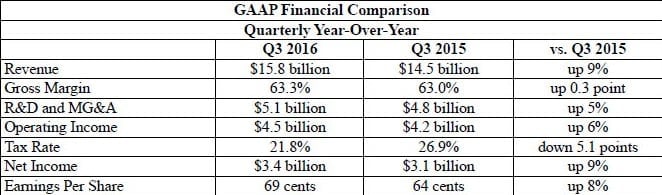

V Q3 2016 se dle aktuálně zveřejněné uzávěrky dostal

na tržby 15,8 miliardy dolarů, což je proti předchozímu kvartálu

nárůst o 17 % a meziročně (proti Q3 2016)

o 9 %.

Ruku v ruce s tím šla

nahoru také výdělečnost. Intel měl hrubou marži 63,3% (značné

zlepšení z minulých 58,9 %) a dosáhl čistého

zisku 3,4 miliardy. To je číslo opět o 9 % lepší než

před rokem. Zisk na jednu akcii činí 69 centů.

Finanční výsledky Intelu za Q3 2016 (mezičtvrtletní a meziroční srovnání)

Dařilo se i prodejům PC

Za tímto výsledkem byl navíc úspěch

prakticky ve všech hlavních odvětvích. Zlepšila se dokonce

i situace v Client Computing Group, ačkoliv prodeje

PC se dlouhodobě zmenšují. Tržby zde narostly na 8,9

miliardy, což je o 21 % víc proti předchozímu čtvrtletí

a o 5 % proti loňsku. Divize serverů utržila 4,5

miliardy (zlepšení o 13 % proti Q2, o 10 %

proti loňsku), divize internetu věcí, kterou si chce Intel

„vypiplat“ coby růstový potenciál, stoupla o 20 % na

689 milionů. Divize nevolatilních pamětí (flash, 3D Xpoint) šla

proti Q2 nahoru o 17 % a utržila 649 milionů. Naopak

bezpečnostní divize McAffee spíše stagnuje (537 milionů)

a divize FPGA (získaná

koupí Altery) klesla na 425 milionů, což je proti výsledkům

Altery za Q3 2015 propad o 6 %.

Výhled: Hrozí problémy?

Jak už bylo řečeno, akciové trhy

přesto těmito silnými výsledky nebyly uspokojeny. Respektive

zřejmě očekávaly lepší zprávy, jelikož po zveřejnění došlo

k propadu akcií, zpočátku asi o 6 %. Problém bude

patrně ve výhledu na čtvrtý kvartál, kde Intel očekává jen

setrvalé tržby bez růstu, který asi analytici či investoři

chtěli vidět. Respektive střed prognózy je 15,7 miliardy dolarů,

tedy ještě o něco méně, než dělá výsledek za Q3 2016

(počítá se však s tolerancí +- 500 milionů). Sám Intel

podotýká, že tento vývoj zaostává za nárůstem prodejů mezi

třetím a čtvrtým kvartálem, jaký firma v průměru

zaznamenávala v minulosti.

Ve čtvrtém kvartále také klesne

marže, zpět na 61 % (ovšem opět s jistou tolerancí).

Důvodem mají být relativně vyšší náklady ve výrobě

nevolatilních pamětí a vyšší náklady na rozjezd 10nm

výrobního procesu v nových továrních linkách. Obojí bude

Intel stát zhruba jeden procentní bod z hrubé marže. Nebudou

to jediné postihy. Intelu se například navýší náklady na na

probíhající

restrukturalizace o 700 milionů dolarů. Mělo by to být

proto, že se firma nedávno rozhodla odštěpit opět svou divizi

McAffee do samostatného podniku, v němž už bude vlastnit jen

polovinu.

Když si dáme tyto výsledky

a poslední prognózu dohromady s výsledky za

Q1 2016 (13,7 miliardy) a Q2 2016

(13,5 miliardy), pak by měl Intel letos zaznamenat obrat 58,7

miliardy dolarů. Tedy za předpokladu, že se mu obchody trefí

přímo do středu účetních odhadů. To by ve srovnání

s výsledky za rok 2015 byl vcelku úspěch. Tehdy byl obrat

55,4 miliardy a šlo dokonce o propad proti roku 2014 (55,9

miliardy). Nyní by to byl nárůst tržeb o 6 %.

Procesor Kaby Lake z řady U, vydané letos v srpnu

Na základě těchto čísel bych tedy

vzdor reakci akcií řekl spíše, že výsledky jsou bez ohledu na

naznačené vychladnutí kotle v posledním čtvrtletí dosti

dobré, jelikož slabší Q4 zdá se nebývale silné Q3

vykompenzuje. Nicméně nerůst a dokonce drobný propad prodejů

v době, kdy se naopak většinou posiluje, může věštit

problémy. Teoreticky by totiž mohlo jít o projev nikoliv

sezónní situace, ale dlouhodobějšího poklesu poptávky, a to

by pak mohlo pokračovat větším propadem v následujícím

roce. Přesně to si vyzkoušelo AMD, když pokles

v Q4 2015 toliko předznamenával skutečnou katastrofu

v Q1 2016.

Q1 2017 tak asi leckdo bude napjatě vyhlížet v obavě,

zda nepřinese další krizi trhu s PC.