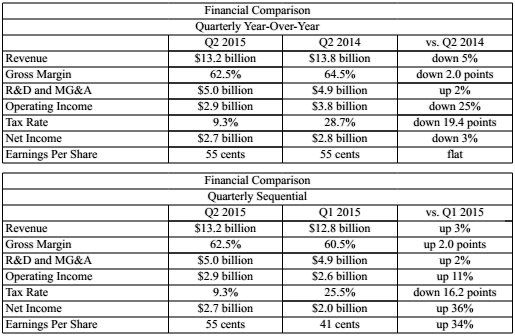

Intel si propad odbyl už v čtvrtletí prvním (dokonce vydával předběžné varování pro investory), když utržil 12,8 miliardy USD místo očekávaných 13,7 miliardy. Tehdy v dubnu sdělil Intel, že za druhé čtvrtletí očekává obrat 13,2 plus minus půl miliardy. A tentokrát měla firma nos dobrý, neboť to je také finální výsledek. Tržby za Q2 2015 dosáhly 13,2 miliardy USD, s hrubou marží 62,5 %. Proti poněkud nepovedenému Q1 2015 se tedy obrat zvýšil o 3 %; ovšem před rokem si Intel vedl přeci jen lépe, v Q2 2014 dosáhl tržeb ve výši 13,8 miliardy (o 5 % více).

Firmě se ale podařilo vygenerovat slušný čistý zisk – ten má výši 2,7 miliardy dolarů (55 centů na akcii), což je skoro stejně jako před rokem přes nižší obrat (v Q2 2014 to bylo 2,8 miliardy). V prvním čtvrtletí roku měl Intel zisk „jen“ 2,0 miliardy. Zdá se, že tato nečekaná výše zisku má co do činění s efektivní daňovou sazbou, která před rokem činila 28,7 %, kdežto nyní jen 9,3 % – jinak by asi byl zisk bližší oněm 2,0 miliardám (mimochodem, původní prognóza počítala zhruba s 20% zdaněním). Nemělo by ale jít o „odklánění“ do nějakých pochybných ostrovů, jelikož na zbytek roku je očekávána opět daňová sazba okolo 25 %. Vysvětlení finančního ředitele Intelu uvádí, že firma uplatnila neupřesněný jednorázový nárok na vrácení daní a zároveň použila část svých peněz utržených mimo USA k investicím.

Finanční výsledky Intelu za Q2 2015 ve srovnání s Q2 2014 a Q1 2015

Jako obvykle je zajímavé se podívat, které segmenty Intelu prospívaly, a kde to naopak chřadlo. Divize PC utržila 7,5 miliardy USD, což bylo o 2 % lepší než v špatném Q1 2015, ale o celých 14 % horší než před rokem za Q2 2014 – zde tedy evidentně není úplně růžovo. V serverech se naopak nadále dařilo a tento segment Intelu jistil záda – tržby byly 3,9 miliardy, o 5 % lepší než v Q1 2015, ale už o 10 % lepší něž v minulém roce.

Mírně, ale jistě rostla i divize „Internet Věcí“, která měla obrat 559 milionů USD (5% nárůst proti Q1 2015, 4% proti Q2 2014). Divize softwaru a služeb (tedy včetně McAfee) měla obrat 534 milionů, zhruba stejně jako v Q1, ale o 3 % méně než loni. Pokud byste rádi věděli, kolik utopil Intel v mobilní divizi, kde dotuje tabletové Atomy, máte bohužel smůlu. Tato čísla jsou nyní schována v divizi PC (a možná snižují její oficiálně udaný obrat).

Výhled na třetí čtvrtletí je příznivý

V tradiční prognóze na probíhající čtvrtletí to pro Intel vypadá docela dobře – očekávány jsou tržby ve výši 14,3 miliardy s tolerancí 500 milionů nahoru či dolů (tedy něco mezi 13,8–14,8 miliardami). Takový obrat by téměř atakoval rekordy a nadprůměrný by zřejmě byl i zisk. Ovšem přesto se zřejmě Intelu letošní rok vinou horšího startu úplně nepovede – celoroční obrat totiž podle odhadu bude na sestupu zrhuba o jedno procento (tomu by odpovídala hodnota okolo 55,3 miliardy – za rok 2014 Intel utržil 55,9 miliardy, což byl tehdy rekord).

Intel potvrdil odklad 10nm procesorů a třetí generaci 14nm čipů

Ačkoliv tisková zpráva tuto skutečnost neuvádí, představitelé Intelu přidali v konferenčním hovoru k výsledkům ještě jednu drobnost zajímavou z technologického hlediska. Potvrdili totiž změny v roadmapě procesorů, o nichž jsme se nedávno dozvěděli z neoficiálních zdrojů. Máme tak téměř na bílém, že se skutečně odkládá termín příchodu 10nm procesu a na něm vyráběných čipů Cannon Lake. Ty půjdou podle informací sdělených přímo Intelem na trh až v druhé polovině roku 2017.

Zároveň bylo potvrzeno i to, že místo Cannon Lake přijde v příštím roce (tj. 2016) na trh po Broadwellu a Skylake už celkem třetí generace čipů založená na 14nm procesu, což je vybočením z modelu „Tick-Tock,“ jenž Intel oficiálně vyznává. Těmito čipy budou evidentně procesory Kaby Lake. Tick-Tock podle Intelu ještě není opuštěn, společnost by ho ráda sledovala dál – ovšem potíže s 14nm a 10nm procesem to tentokrát nedovolí. V budoucnu ale problémy asi budou jen narůstat, takže je možné, že přes ono „chtění“ už se dvouletý cyklus výrobních procesů obnovit nepodaří.

Zdroje: Intel (1, 2), Ars Technica